이번 포스팅에는 주식양도소득세 및 금융소득 종합과세기준에 대해 말씀드리려고 합니다.

정부에서 소득세법 개정에 따라 2023년부터 금융투자소득세를 신설하여 모든 상장 주식 투자자로 국내 주식 양도소득세 대상을 확대되었습니다.

이에 따라 2023년부터는 주식양도소득세를 신경 써야 하며, 주식도 금융소득이기 때문에 금융소득 종합과세에 더욱 신경을 써야 합니다.

관련하여 전체적인 기준 및 절세 방법을 말씀드리겠습니다.

목차

1. 주식양도소득세 부과대상 및 자동계산

2. 금융소득 종합과세기준

3. 주식양도소득세 및 금융종합과세기준 절세 방법 및 참고 내용

1. 주식양도소득세 부과대상 및 자동계산

양도소득세란 주식뿐만 아니라 부동산, 특정 시설물, 기타 재산을 매수 후 매도할 시 양도차익에 대해 납부해야 하는 세금입니다.

양도소득세는 매수 가격 대비 매도 가격이 낮을 경우에는 부과되지 않으며 투기로 인한 소득의 일부를 소득세로 환수함으로써 거래를 규제하거나 소득재 분배 등을 목적으로 하고 있습니다.

주식양도소득세는 2022년 기준에는 국내 주식과 해외주식의 양소득세가 다릅니다.

1.1 국내 주식 및 해외주식 양도소득세 (2023년 이전)

1.1.1 국내 주식 양도소득세

상장되어 있는 기업의 지분율이 코스피는 1%, 코스닥은 2% 이상이거나 보유 총액이 10억 원 이상인 대주주에게만 부과됩니다.

대주주에 부과되는 주식양도소득세는 아래 해외주식 양도소득세와 동일합니다.

1.1.2 해외주식 양도소득세

연간 250만 원을 초과하는 양도차익의 22%(20% 양도소득세, 2% 지방소득세)를 납부해야 하며, 손익통산 및 분류과세를 적용됩니다.

1.2 국내 주식 및 해외주식 양도소득세 (2023년 이후)

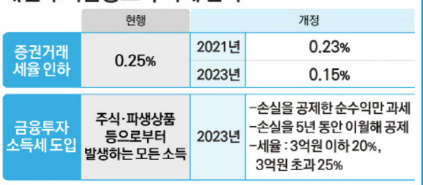

앞서 말씀드린 것처럼 2023년부터 금융투자소득세를 신설하여 모든 상장 주식 투자자로 국내 주식 양도소득세 대상을 확대되었습니다.

1.2.1 국내 및 해외주식 양도소득세

- 금융상품 및 주식 양도소득 총금액이 1년 기준 5천만 원 이하일 경우 : 비과세

- 5천 초과 3억 원 이하 : 20%

- 3억 초과 : 25%

2. 금융소득 종합과세기준

금융소득 종합과세는 이자소득과 배당소득의 금융소득을 모두 종합소득에 합산하여 과세하는 제도입니다.

금융소득 종합과세도 주식양도소득세와 마찬가지로 2023년부터 관련 법규가 변경됩니다.

2023년 이전에는 금융소득이 2천만 원이 넘으면 금융소득 종합과세기준으로 적용하였지만 2023년 이후부터는 앞서 말씀드린 금융투자소득세로 변경하여 적용되며, 다른 종합소득과 합산되지 않고 분리과세가 적용됩니다.

2.1 2023년 이전 금융소득 종합과세기준

- 주식 매매차익에 따른 소득 : 국내 주식 및 해외주식 양도소득세 적용 (상기 내용 참고)

- 배당금 금융소득 종합과세

- 배당금이 2천만 원 이하일 경우 : 배당소득세율에 따라서 총 15.4% (종합소득세 14%, 지방세 1.4%)이며 분리과세

- 배당금이 2천만 원 초과일 경우 : 분리과세하지 않고 종합소득에 합산하여 누진세율을 적용

2022년 종합소득세율을 상기 표를 참고 부탁드립니다.

2.2 2023년 이전 금융소득 종합과세기준

앞서 말씀드린 것처럼 2023년부터 금융투자 소득세 시행에 따라 세금 기준도 변동되게 됩니다.

- 주식 매매차익에 따른 소득(분리과세, 종합소득세율 적용되지 않음)

- 5천만 원 이하 : 비과세

- 5천만 원 - 3억 이하 : 20%

- 3억 초과 : 25% (6천만 원 공제)

- 배당금 금융소득 종합과세 (기존과 동일, 상기 내용 참고)

3. 주식양도소득세 및 금융종합과세기준 절세 방법 및 참고 내용

3.1 배우자 주식 증여

앞서 말씀드린 것처럼 2023년 이후에는 국내 및 해외 주식에 매매차익에 대해 모두 과세 대상이 됩니다.

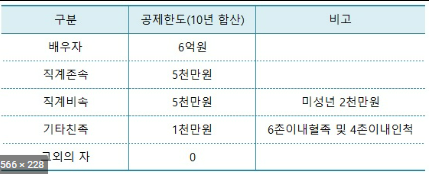

양도차익이 많이 발생한다면 배우자에게 주식을 증여 한 이후 매매를 한다면 양도소득세를 절세할 수 있습니다.

특히, 배우자에게는 10년 동안 6억 원까지 비과세 공제가 가능해서 배우자에게 증여 후 양도를 하여 양도소득세를 절세하는 경우가 많습니다.

예를 들어 애플을 2억 원에 매수하였는데 현재 6억 원이 되었다면 매도 시 약 8.7천만 원을 양도세로 납부해야 합니다.

하지만 배우자에게 애플 주식을 모두 양도하고 매도를 한다면 양도소득세를 납부할 필요가 없습니다.

증여 시 주식의 평가 금액은 양도 전후 2개월 평균가액으로 하기 때문에 일부 차익이 발생할 수 있지만 많은 세금을 절약할 수 있습니다.

이러한 배우자 주식 증여에 따른 절세 방법은 2023년 이후에도 가능합니다.

하지만 2023년부터는 배우자가 주식을 증여받은 이후 1년 후 매도를 해야 증여받은 가액을 취득가액으로 인정받을 수 있습니다. (증여 이후 1년 이내 매도한다면 절세효과가 없습니다.)

3.2 2023년 이후에는 금융투자 소득세 분리과세

2023년부터는 금융투자소득세는 다른 종합소득과 합산되지 않습니다.

기존의 금융소득 종합과세에 해당되고 소득이 높은 분들이라면 배당소득으로 과세되었던 펀드, ETF, ELS의 매매차익이 금융투자소득세로 변경되기 때문에 세금 측면에서 유리해집니다.

만약 많은 금액의 펀드가 있다면 2022년 매도하여 배당소득에 따른 종합소득에 과세되는 것보다 2023년 이후 매도하여 금융투자소득세로 과세되는 것이 세금절약 측면에서 좋습니다.

- 기존 배당소득세 과세표준 8.8천만 원을 초과(2023년 이전) : 41.8% 세금 적용

- 금융투자소득세 적용(2023년 이후) : 27.5%

지금까지 주식양도소득세 및 금융소득 종합과세기준 관련하여 2023년 변경사항 및 절세 방법 등에 대해 말씀드렸습니다.

2023년부터는 금융소득 관련하여 많은 내용이 바뀌기 때문에 본인의 금융 포트폴리오를 잘 확인하시어 절세 혜택을 받으시길 바랍니다.

함께보면 좋은 글

퇴직금 수령 궁금한 7가지 총정리 (지급규정, 지급기한, 세금계산 등)

'재테크 > 세금' 카테고리의 다른 글

| 법인 및 개인 사업자등록 절차 및 신청서류 총 정리 (Feat. 법인 vs 개인) (0) | 2022.05.10 |

|---|---|

| 주식증여 방법 총 정리 (2023년 개정안) (0) | 2022.04.08 |

| 맞벌이 부부 연말정산 결과 및 꼭 챙겨야 하는 항목 4가지 (1) | 2022.02.04 |

| 연말정산 간소화서비스 사용방법 (체크리스트, 국세청 홈택스 자료 받기) (0) | 2022.01.18 |

| 개인사업자 소득세율 총 정리 (계산법 및 절세방법) (0) | 2021.12.20 |